Seguro que conoces el coste que te supone captar un nuevo cliente y el beneficio que obtienes de cada venta. Pero si basas tu estrategia en estas métricas estarás obviando tu verdadero objetivo: la supervivencia de tu empresa a largo plazo.

Para ello necesitas conocer una de las métricas clave de tu negocio: el Customer Lifetime Value o beneficio que obtienes de cada cliente.

A través de este cálculo lograrás comprender el ciclo de vida de tus clientes y podrás invertir tus recursos de forma eficiente para maximizar tus beneficios.

En los siguientes puntos repasaremos las ventajas de conocer el Customer Lifetime Value, cómo se calcula y qué estrategias puedes llevar a cabo para optimizarlo.

Pero antes vamos a detenernos a analizar su definición.

Qué es el Customer Lifetime Value

El Customer Lifetime Value (CLV) representa el valor que esperas obtener de cada cliente durante el tiempo que mantenga su relación con la empresa.

Este dato se calcula en base a tu histórico de clientes y te permite realizar una proyección a futuro que te ayude a tomar mejores decisiones de negocio.

Una de las aplicaciones más útiles del CLV es la segmentación de clientes según e beneficio que aporta a la empresa.

Esta segmentación tiene relación con el customer journey, la tasa de retención (churn rate) y proceso de fidelización de clientes.

Estos conceptos los repasaremos en las siguientes secciones.

Para maximizar tus beneficios debes invertir más recursos en aquellos clientes más rentables para tu empresa. Así como en las acciones que sean más efectivas para aumentar la fidelización hacia tu marca.

Este estudio realizado por la consultora Bain & Company y Hardvard Business School determinó que «incrementar un 5% tu tasa de retención de clientes puede suponer un aumento en los beneficios de entre un 25% y un 95%».

Pero antes de analizar las estrategias que te ayudarán a aumentar la rentabilidad de tu negocio gracias a optimizar tu Customer Lifetime Value tenemos que ser capaces de calcularlo.

Cómo se calcula el Customer Lifetime Value

Te adelanto que es un proceso simple, donde el único reto está en disponer de la información necesaria para su cálculo.

En primer lugar, debemos decidir el periodo que estableceremos para realizar nuestro cálculo. Este tiene que tener relación con el tiempo de vida útil de tu producto/servicio y/o la recurrencia de compra.

Por ejemplo, en una tienda online de moda y complementos bastará con los datos anuales. Pero en una tienda de electrónica y electrodomésticos tendremos que trabajar con datos plurianuales.

Y, en cambio, en un negocio de suscripción mensual deberemos trabajar con datos mensuales.

Para ejemplificar el cálculo tomaré como ejemplo el caso más típico: una empresa que vende productos con menos de un año de vida útil. Para seguir con el ejemplo anterior pongamos que se trata de una tienda online de moda y complementos.

En este caso necesitaremos los datos anuales.

Para realizar el cálculo necesitamos información de los últimos dos años sobre:

- Datos de facturación

- Número de ventas

- Número de clientes

- Margen operativo : «Ratio que indica el porcentaje que supone el beneficio antes de intereses e impuestos (BAII) sobre el total de las ventas».

Te invito a que recopiles estos datos antes de comenzar el proceso para calcular el Customer Lifetime Value.

1 Calcular el valor medio por compra

El primer paso es saber cuál es el ticket medio o valor medio por compra. Para ello debemos dividir los ingresos del último año entre el número de ventas que hayamos realizado.

Valor medio por compra = facturación / nº de compras

En el ejemplo de mi tienda de moda, la facturación anual ha sido de 150.000 € y el número de transacciones ha sido de 1.100:

VM = 150.000 / 1.100 = 136 €

2 Calcular la frecuencia de compra

El siguiente paso será calcular la frecuencia de compra. O lo que es lo mismo, cuántas veces compran nuestros clientes a lo largo del periodo que estemos analizando.

Frecuencia de compra = nº de compras / nº de clientes

Siguiendo con el ejemplo, el número de compras era 1.100 y el total de clientes de este periodo ha sido 450:

FC = 1.100 / 450 = 2,44

3 Calcular el valor medio por cliente

Ahora debes coger los resultados que hayas obtenido en los puntos anteriores para calcular el valor medio por cliente.

Valor medio por cliente = Valor medio por compra * frecuencia de compra

En caso de la tienda de ropa y complementos:

VMC = 136 x 2,44 = 331,84 € por cliente y año

4 Calcular el tiempo medio de permanencia del cliente

Calcular el tiempo medio de permanencia te puede suponer alguna complejidad extra.

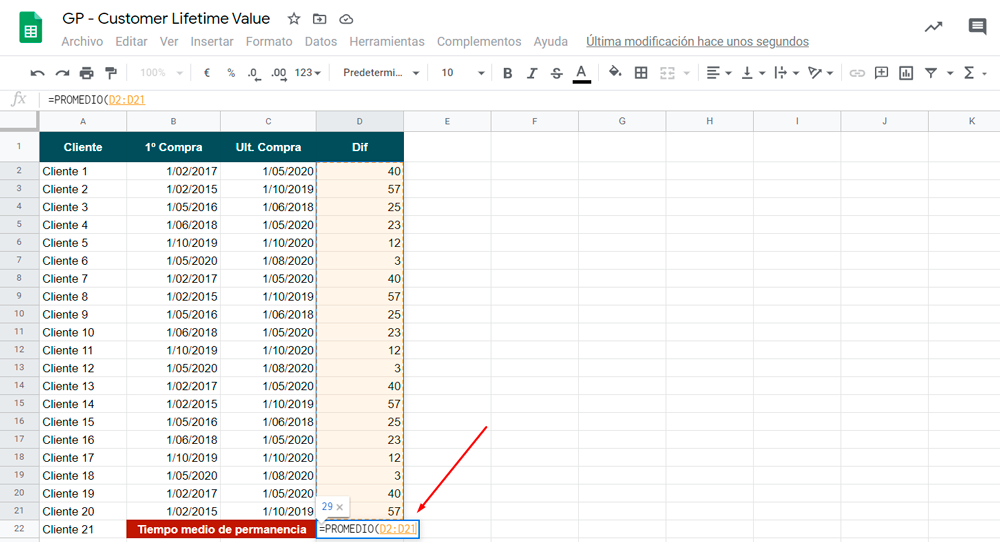

Una forma de hacerlo sería calcular el periodo comprendido entre la primera y la última compra de cada uno de tus clientes y calcular su promedio (calcular el total y dividirlo entre el número de clientes):

Tiempo de permanencia = [Sumatorio: (fecha última compra – fecha primera compra)] / nº de clientes

Este cálculo lo puedes realizar con facilidad si organizas los datos correctamente en tu hoja de cálculo. Tienes que tener en tres columnas a tus clientes, fecha de la primera compra y la última.

En la siguiente columna calculas la diferencia entre las fechas, lo que te dará los días de diferencia. Ahora solo tendrás que obtener el promedio de este resultado para saber tu tiempo medio de permanencia por cliente.

Una vez obtengas el tiempo en días lo puedes convertir a semanas, meses o años según te convenga.

Para seguir con mi ejemplo, pongamos que en mi tienda de moda la tasa media de permanencia es de 2,55 años.

Pero si tienes un modelo de negocio por suscripción puedes calcularlo dividiendo 1 entre la tasa de abandono o churn rate:

Tiempo de permanencia = 1 / tasa de abandono (Churn Rate)

Como imagino que te lo estarás preguntando, la tasa de abandono se calcula dividiendo los clientes que han abandonado en el periodo analizado entre los clientes del periodo anterior. En caso de coger como referencia un año sería:

Tasa de abandono (Churn Rate) = Nº clientes que estando el año anterior no siguieron este año / Nº clientes año anterior.

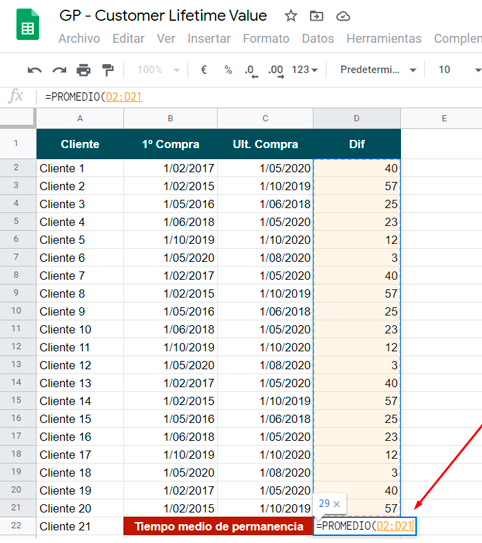

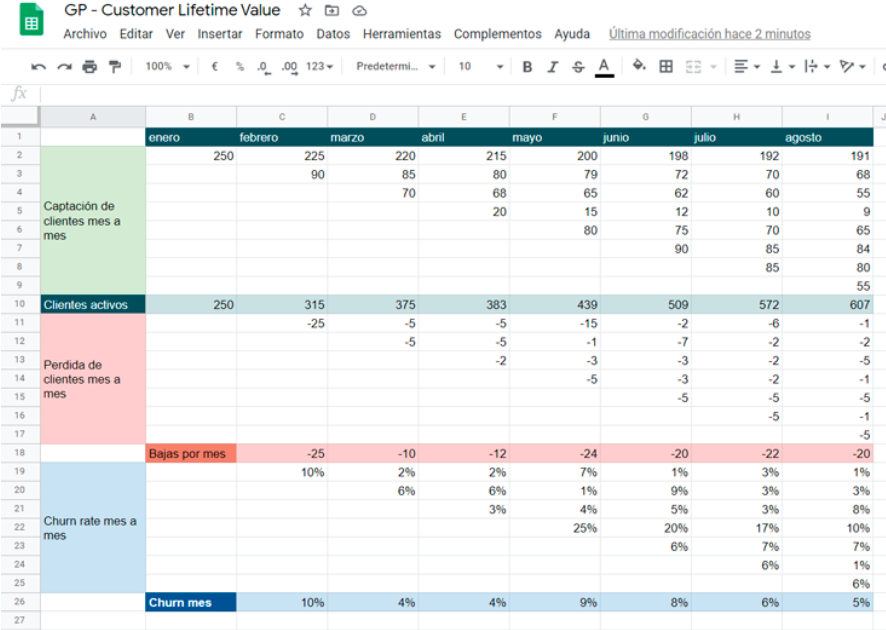

La tasa de abandono es aconsejable controlarla mes a mes. Este datos lo suelen ofrecer las herramientas de gestión de clientes, pero también lo puedes calcular a través de Excel o Google Sheets.

En la siguiente imagen puedes ver un ejemplo del procedimiento para calcular el churn rate mes a mes.

(Puedes ver este documento aquí)

5 Calcular el Customer Lifetime Value

Ahora ya disponemos de toda la información para calcular el Customer Lifetime Value. Para ello solo tenemos que multiplicar el valor medio por cliente por el tiempo de permanencia.

Con este cálculo obtendremos los ingresos por cliente, pero nosotros queremos calcular el beneficio que obtenemos de cada uno de ellos. Para ello debes incluir en la fórmula tu margen operativo:

CLV = Valor medio por cliente x tiempo de permanencia x margen operativo

En el caso de mi tienda de moda el cálculo de mi Customer Lifetime Value quedaría así:

CLV = 331,84 € x 2,55 años x 70% de margen operativo = 592,33 €

Ahora que ya hemos calculado el CLV podemos avanzar y ver qué decisiones podemos tomar en base a ello antes de analizar las estrategias para maximizarlo.

Decisiones en base al Customer Lifetime Value

El CLV en sí mismo no te aporta información más allá de su valor.

Pero es muy útil tomarlo como referencia para tomar decisiones de negocio con la vista puesta en el largo plazo.

Vamos a repasar algunas de las más relevantes.

Marcar tu coste de adquisición máximo

Como ya hemos visto, el CLV representa el beneficio que obtienes de cada cliente durante el tiempo que mantiene la relación con tu empresa.

Por lo tanto, esta cantidad marca el punto a partir de cual tu inversión dedicada a captar nuevos clientes dejará de ser rentable.

Dicho de otro modo, es el límite máximo que puede alcanzar tu coste de adquisición antes de entrar en pérdidas.

Se puede plantear una estrategia agresiva en la que se contemplen las pérdidas por un tiempo para penetrar en un nuevo mercado. Uber lleva 10 años perdiendo dinero con el objetivo de dominar el mercado.

Pero dejando a un lado las excepciones, debes seguir la máxima de intentar que tus costes de adquisición sean lo más bajos posibles.

Identificar la estrategia que mayor rentabilidad presenta

Tomar como referencia el CLV te ayudará a comprender la rentabilidad a largo plazo de las estrategias que lleves a cabo y te permitirá tomar mejores decisiones.

Vamos a verlo con un ejemplo.

Siguiendo con el ecommerce de complementos como ejemplo, pongamos que dedica parte de su presupuesto a trabajar con influencers y las métricas de conversión de las campañas son muy buenas porque ofrece ofertas muy atractivas.

Sin embargo, cuando segmenta a sus clientes según el medio de captación se da cuenta que el CLV de los clientes provenientes de las campañas con influencers es muy inferior a la media.

La mayoría compra aprovechando la oferta, pero no repite sus compras.

Detectar el segmento de clientes más rentable

Gracias a la visión a largo plazo que te ofrece el CLV puedes detectar a los segmentos de cliente más rentables.

Si te fijas en otras métricas puedes tener en mayor consideración a un grupo de clientes porque obtienes mayor beneficio de ellos en el corto plazo pero a la larga son menos rentables.

Pongamos que una la empresa adapta sus mensajes y enfoca sus campañas a un público juvenil ya que de ahí provienen la mayoría de sus ventas. Sin embargo, cuando compara el CLV por rango de edad se da cuenta que sus clientes de entre 45 y 55 años triplican el CLV.

¿Cuál sería la decisión a tomar en base a estos datos?

Cambiar el foco de la empresa para centrarse en los clientes que mayor rentabilidad le ofrecen.

5 Estrategias para optimizar el Customer Lifetime Value

Después de todo nuestro análisis vamos a repasar algunas estrategias que te permitirán aumentar la fidelidad y recurrencia de comprar tus clientes para optimizar tu Customer Lifetime Value.

1 Optimiza tu proceso de onboarding

La comunicación con tus clientes al comienzo de vuestra relación será clave para fijar la percepción que tienen de tu marca.

En las primeras interacciones tus clientes no saben utilizar tu producto/servicio y no saben a qué atenerse. Por lo que es habitual que surjan problemas que empañen su experiencia de compra.

Para evitarlo, debes diseñar un proceso de acompañamiento que sirva de guía de uso, transmita todas las ventajas que ofrece tu producto/servicio y los valores diferenciales de tu empresa.

El medio de comunicación habitual para este proceso es el email, y a través de herramientas de email marketing como Mailrelay puedes asegurarte que todos tus clientes comprenden tu oferta.

Algunos ejemplos de información que puedes compartir en tu proceso de onboarding son:

- Guía de uso de tu producto/servicio.

- Análisis de casos de éxito de tus clientes.

- Historia de tu empresa y los valores atesora.

2 Trabaja tu estrategia de contenidos

Diseñando una estrategia de contenidos que proporcione información de valor a tus usuarios a lo largo de su proceso de compra te posicionará como una marca de referencia.

Desarrollar una estrategia de contenidos te beneficiará en diferentes aspectos, dependiendo del tipo de contenido que crees.

Algunos ejemplos de contenido que puedes crear y cómo te ayudará a mejorar tu CLV son:

· Guías de uso de tu producto/servicio en tu blog: con este contenido aumentarás la satisfacción de tus clientes enseñándoles cómo sacar el máximo partido a tu producto.

· Artículos resolviendo problemas de tus clientes: relacionados con tu producto/servicio servirá para que aumente tu notoriedad de marca.

· Novedades del sector: compartiendo las novedades de tu sector regularmente en tu blog te convertirás en un recurso de información para tus clientes. Mejorando la percepción de tu marca y su notoriedad.

· Analizando casos de éxito: analizando cómo tu empresa ha ayudado a uno de tus clientes o cómo habéis llevado a cabo un proceso de transformación interna en la empresa.

· Realizando acciones de marca: asociándote con iniciativas o promoviendo actividades relacionadas con tu sector o que compartan los valores de tu empresa.

3 Invierte en personalización

A día de hoy tus clientes están acostumbrados que sus marcas de referencia les ofrezcan un servicio personalizado.

Por ejemplo, cuando visitas Amazon ves un catálogo de productos adaptado a tus gustos y todos los mensajes que recibes se basan en tu comportamiento de compra.

A través de la personalización puedes transformar la comunicación comercial con tus clientes en un motivo de fidelización.

Con herramientas de automatización del marketing puedes personalizar tus mensajes para ofrecer información relevante basada en el comportamiento de tus usuarios.

Algunos ejemplos serían:

· Utiliza programas para personalizar el contenido de tu web. Existen muchas empresas que proporcionan este servicio, pero Bunting es la única que ofrece un rango de precios accesible a cualquier presupuesto.

· Crea secuencias de email automatizado. Con Mailrelay puedes crear acciones simples como mensajes de recuperación de carrito o secuencias complejas que envíen información al usuario adaptada a su comportamiento.

4 Invierte en campañas de remarketing

Una de las tácticas más efectivas para mejorar el Customer Lifetime Value es volver a conectar con los clientes que hayan tenido una relación con tu marca.

De este modo puedes crear campañas muy rentables gracias a personalización en base al comportamiento pasado del usuario.

Por ejemplo, puedes crear campañas de remarketing en Facebook para mostrar a tus clientes nuevos productos de tu catálogo de la misma categoría de sus anteriores compras.

O crear campañas para mejorar tu imagen de marca mostrando a tus clientes las acciones de branding que estás llevando a cabo en tu empresa y aumentar su sentimiento de pertenencia.

5 Crea programas de fidelización

El cálculo del Customer Lifetime Value te muestra la rentabilidad que supone fidelizar a tus clientes. Este dato te tiene que servir de argumento para poner en marcha un programa para premiar a tus clientes más fieles y aumentar así las barreras de entrada a tus competidores.

Estas acciones harán que tus clientes más fieles aumenten su compromiso y mostrarán a los nuevos clientes todos los beneficios que pueden obtener si mantiene una relación duradera con tu marca.

La forma típica es diseñar programas de fidelización basados en niveles. Donde los clientes van ascendiendo de nivel según su compromiso con la marca y van desbloqueando beneficios en cada uno de ellos.

Me ha parecido muy interesante todo este artículo o post o como se llame. Muchas gracias.

Nos alegra mucho Ignacio 🙂